Überblick

Was ist Small Cap Value?

Einige werden jetzt sagen. „Klar, Small Caps kenn‘ ich. Value kenn‘ ich auch. Aber Small Cap Value? Was soll das denn sein?“

Ich bin immer wieder erstaunt, wie wenig in Deutschland bisher über Small Cap Value geschrieben wird. In den USA hat diese Anlageklasse eine deutlich größere Aufmerksamkeit.

Für mich ist es eine der interessantesten Anlageklassen überhaupt. Sie sollte in keinem Portfolio fehlen.

Derzeit fließt ein beachtlicher Teil meiner Investitionen in Small Cap Value-ETFs.

Wieso tue ich das und was ist Small Cap Value nun eigentlich?

Nebenwerte bzw. Small Caps sind Unternehmen in der Regel dann, wenn sie eine Marktkapitalisierung zwischen 300 Millionen und 2 Milliarden US$ haben.

Es ist allgemein bekannt: Nebenwerte bzw. Small Caps bringen (langfristig) eine bessere Rendite als größere Unternehmen oder Large Caps.

In einem der letzten Artikel hatte ich darüber ausführlich geschrieben.

Ebenso bekannt ist wohl auch, dass unterbewertete Unternehmen historisch eine höhere Rendite als Wachstumswerte aufweisen.

Unterbewertete Unternehmen, sind Aktien-Unternehmen, die bei den Anlegern in Ungnade gefallen sind.

Dazu gehören oft Unternehmen, deren Kurs-Buch-Verhältnis (KBV) niedriger ist als 1.

Das heißt, der Börsenwert des Unternehmens ist niedriger als dessen Substanzwert. Das heißt, man bekommt viel Wert bzw. value für sein Geld.

Beides, geringe Größe und Unterbewertung, sind gut untersuchte, etablierte Faktoren. Sowohl Small Caps als auch Value bieten historisch eine höhere Rendite als große Unternehmen und Wachstumswerte.

Was spricht also gegen einen Faktoransatz, in dem man diese beiden kombiniert? Das ist doch eigentlich genial.

Wir halten fest: Small Cap Value-Werte sind also kleine Unternehmen, die zusätzlich auch noch unterbewertet sind.

Ist Small Cap Value nicht riskant ?

Es ist vollkommen klar, dass kleine, unterbewertete Unternehmen riskanter als große Wachstumswerte sind.

Rendite kommt von Risiko. Small Cap Value-Werte liefern daher historisch eine hervorragende Performance. Sie sind die Sprinter im Portfolio.

Es ist aber offensichtlich, dass es ein ziemliches Roulette-Spiel wäre, einzeln in solche Unternehmen zu investieren.

Das sind oft die berühmten Geheimtipps.

Das kann gut gehen – oder aber verdammt schief. Am besten investiert man also in einen ETF oder Indexfonds, der ganz viele Value-Nebenwerte bündelt.

Diejenigen im Index, die sich gut entwickeln, machen die Verluste der Verliereraktien um vieles wieder wett. Kleine Unternehmen, insbesondere unterbewertete, bieten ein extremes Wachstumspotential.

Small Cap Value-ETFs sind aber, wie bei allen Aktien-Anlagen, nicht für die kurzfristige Geldanlage gedacht. Dafür locken bei langfristigen Anlagen hohe Renditen.

Die historische Performance von Small Cap Value

Ein Blick in die Vergangenheit

Okay. Gleich eine Warnung. Die gute Performance von Small Cap Value-Werten in der Vergangenheit, ist natürlich mit Vorsicht zu genießen. Es gibt keine Gewähr, dass das auch in Zukunft so bleibt.

Wenn sich Small Cap Value-Werte in Zukunft aber auch nur annähernd so ähnlich entwickeln wie in der Vergangenheit, sieht es ziemlich gut aus.

In einem Artikel auf Marketwach von 2017 macht Paul Merriman die historische Entwicklickung von Small Cap Value-Werten wie folgt deutlich:

From 1928 through 2016, the S&P 500 index compounded at 9.7%, while small-cap value stocks grew at 13.5%.

Von 1928 bis 2016, hatte der S&P 500-Index eine [durchschnittliche] Rendite von 9,7%. Small Cap Value-Aktien wuchsen hingegen mit 13,5% [jährlich].

Quelle: https://www.marketwatch.com/story/this-is-why-almost-everyone-should-invest-in-small-cap-value-funds-2017-12-14

Beeindruckend, oder nicht? Letztes Jahr legte Paul Merriman in einem weiteren Artikel nach: „The case for small-cap value just got stronger – even for retirees„.

Unter Verwendung des Datenmaterials von Dimensional Fund Adivsors, präsentierte er dort eine Analyse der Renditen verschiedener Anlageklasse für die vergangenen 90 Jahre.

Die Übersicht (erstellt von Jeff Mattice), enhält Darstellungen der durchschnittlichen Renditen für die folgenden Anlagezeiträume: 1 Jahr, 3, Jahre, 5 Jahre, 10 Jahre, 15 Jahre, 20 Jahre , 30 Jahre und 40 Jahre. Du findest diese Übersicht hier.

Werbung

Small Cap Value ist nicht zu schlagen

Hier wird deutlich, je länger der Anlagezeitraum, umso stärker spielt Small Cap Value seine Stärke aus. Achtung, wenn hier von Small Cap Value die Rede ist, dann bezieht sich dies auf US Small Cap Value.

In 94,3% aller 40-Jahreszeiträume war US Small Cap Value die beste Anlageklasse. An zweiter Stelle folgte US Large Cap Blend mit 3,8%, gefolgt von US Small Cap Blend mit 1,9%.

Bei den 30-Jahreszeiträumen liegt US Small Cap-Value mit 82,5% ebenso vorne. Auch bei den 20-Jahreszeiträumen deklassiert US Small Cap-Value die Verfolger in 72,6% der Fälle!!!

Doch selbst auf der Kurz- und Mittelstrecke sieht es nicht schlecht für US Small Cap Value aus.

In 23,9% aller 1-Jahreszeiträumen, 21,1% aller 3-Jahreszeiträumen, 33% aller 5-Jahreszeiträumen sowie 45,8% aller 10-Jahreszeiträumen schnitten US Small Cap Value-Werte am besten ab.

Sie sind damit der klare Gesamtsieger.

Durchschnittlich setzten sich US Small Cap Value-Werte in 53,7% aller Anlagezeiträume gegen die anderen 14 Anlageklassen durch. Das ist über die Hälfte der Zeit!

Achtung: Die Small Cap Value-Werte außerhalb der USA werden in der oben verlinkten Tabelle nur global als International Small Cap Value angegeben. Das ist bei US ETFs üblich.

Es erfolgt daher keine Differenzierung in verschiedene Regionen, was eine differenziertere Betrachtung natürlich schwierig macht.

Schlechtestes Abschneiden nach Zeiträumen

Auch bei der Betrachtung der Prozentsätze der Zeit, in denen eine Anlageklasse im Vergleich am schlechtesten abschnitt, sieht es gut für Small Cap Value aus.

Selbst bei den 1-Jahreszeiträume schneiden US Small Cap Value-Werte mit 6,5% weniger häufig am schlechtesten ab als zum Beispiel US Large Cap Blend mit 7,6%.

Ab einer Anlagedauer von 20 Jahren lag die Wahrscheinlichkeit, dass US Small Cap Value-Werte am schlechtesten abschnitten bei 0%.

Der 20-Jahreszeitraum in dem US Small Cap Value-Aktien laut diesem Artikel am schlechtesten abschnitt war 1955 bis 1974.

In diesem Zeitraum brachten es US Small Cap-Werte auf lediglich 9% Rendite pro Jahr.

Das wäre ein „schlechtes“ Ergebnis, mit dem die meisten von uns wohl leben könnten, oder?

Am besten schneiden in dieser Kategorie übrigens International Small Cap Value und International Small Cap Blend ab.

Die Wahrscheinlichkeit, dass diese Anlageklassen am schlechtesten abschneiden liegt bereits bei einer Anlagedauer von 3 Jahren bei 0%.

Nicht gut sieht es bei den überaus beliebten US Large Cap Growth-Aktien aus.

Bei einer 40jährigen Anlage liegt die Wahrscheinlichkeit, am schlechtesten abzuschneiden, bei 64,2%.

Das könnte vielleicht ein Anlass sein, eine Anlage in den Nasdaq 100 noch einmal zu überdenken.

Man sollte allerdings nicht verschweigen, dass Small Caps ganz generell – und Small Cap Value-Werte im Besonderen – eine etwas höhere Volatilität besitzen.

Der Maximum Drawdown kann in einzelnen Jahre daher auch höher als bei einigen anderen Anlageklassen sein. Man benötigt also unbedingt starke Nerven.

Fazit

US Small Cap Blend- sowie US Small Cap Value-Werte genießen fälschlicherweise den Ruf, besonders riskant zu sein. In fast allen der beobachteten Zeiträume schnitten sie aber sehr gut ab.

Auch wenn diese historischen Daten sehr überzeugend sind, würde ich nicht dazu raten, ausschließlich in diese beiden Anlageklassen zu investieren.

An einer breiten Diversifikation über Anlageklassen und Regionen führt kein Weg vorbei.

Die Zukunft ist ungewiss und Du solltest daher auf einen Mix aus verschiedenen Anlageklassen achten, die in der Vergangenheit einträglich waren.

Dennoch: Du solltest Dir sehr genau überlegen, ob Du Small Caps, insbesondere Small Cap Value, bei der Anlage wirklich außen vor lassen möchtest. Für mich sind sie ein Muss im Portfolio.

Insbesondere als junge Anleger mit entsprechend sehr langem Anlagehorizont würde ich nicht auf Small Cap Value verzichten.

In jungen Jahren kann man diese Anlageklasse ruhig übergewichten.

Small Cap Value kann aber auch im Portfolio älterer Investoren eine wichtige Rolle spielen. Die Wisdomtree SmallCap Dividend-ETFs dürften insbesondere für Einkommensinvestoren von Interesse sein.

Anhang – Gängige Small Cap Value bzw . Small Cap Dividend-ETFs

Leider gibt es hierzulande wenige ETFs, um in Small Cap Value-Werte zu investieren. Die folgenden sind mir bekannt.

| Name | TER | Besonderheiten | Sparplanfähig |

| SPDR MSCI Europe Small Cap Value Weighted UCITS ETF | 0,3% | Thesaurierend, physisch, Fondsvolumen: 27 Mio | – |

| SPDR MSCI USA Small Cap Value Weighted UCITS ETF | 0,3% | Thesaurierend, Physisch, Fondsvolumen: 36 Mio. | – |

| WisdomTree Europe SmallCap Dividend UCITS ETF | 0,38% | Ausschüttend , Physisch, Fondsvolumen: 51,6 Mio. | flatex/Onvista |

| WisdomTree US SmallCap Dividend UCITS ETF | 0,38% | Ausschüttend , Physisch, Fondsvolumen: 11,6 Mio. | flatex/Onvista |

| WisdomTree Emerging Markets SmallCap Dividend | 0,54% | Ausschüttend , Physisch, Fondsvolumen: 25,8 Mio. | flatex/Onvista |

Ich bespare die WisdomTree-ETFs bei Onvista.

Die meisten der ETFs haben leider ein geringes Fondsvolumen. Mit 51,6 Mio. steht der WisdomTree Europe SmallCap Dividend noch am besten da.

Allerdings sollte man im Blick behalten, dass es für alle dieser ETFs jeweils amerikanische Pendants gibt. Dementsprechend halte ich eine Schließung nicht für sehr wahrscheinlich.

Bei den WisdomTree-ETFs ist außerdem zu beachten, dass sie zusätzlich noch in einer thesaurierenden Variante existieren. Auf den meisten Portalen werden die Fondsvolumen für beide Variante getrennt angegeben. Den aktuellen Wert sollte man daher direkt auf der jeweiligen Produktseite des ETF-Anbieters abfragen.

Bei den WisdomTree-ETFs ist außerdem zu beachten, dass es sich formal um Small Cap Dividend-ETFs handelt. Aufgrund der Dividenden-Orientierung haben sie keine ganz reine Value-Ausrichtung. Das factor loading ist also etwas geringer als bei den SPDR-ETFs. Da ich aber persönlich ausschüttende ETFs bevorzuge, wie ich hier dargelegt habe, nehme ich das in Kauf.

Vergleich mit gängigen Standard-ETFs

Vergleiche mit ETFs auf Standard-Indexe sind leider nur für einen kurzen Zeitraum möglich, da diese ETFs in Europa noch nicht sehr lange handelbar sind.

Aus den folgenden Übersichten für die vergangenen 3 Jahre wird sehr schnell deutlich, dass es hierbei auch Durststrecken geben kann.

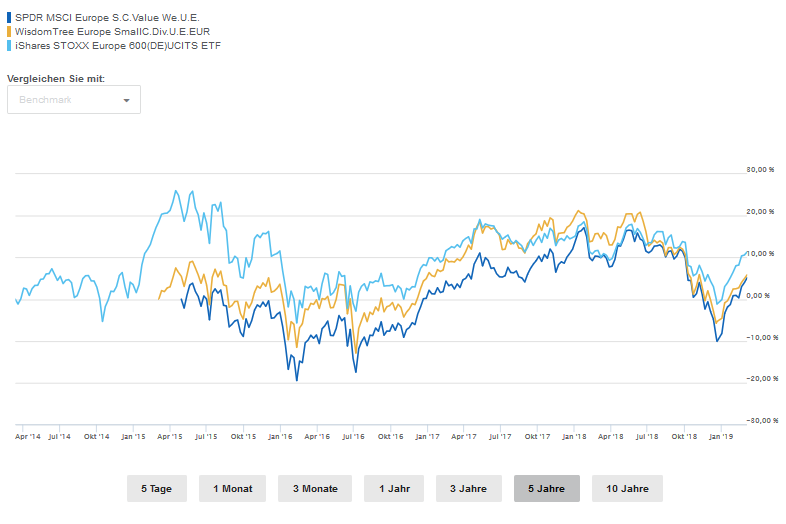

Vergleich: Small Cap Value Europe – SmallCap Dividend Europe – Stoxx Europe 600

Hier der 3-Jahresvergleich von Small Cap Value Europe, SmallCap Dividend Europe und Stoxx Europe 600:

Vergleich: Small Cap Value US – SmallCap Dividend US – S&P 500

Hier der 3-Jahresvergleich von Small Cap Value US, SmallCap Dividend US und S&P 500:

Vergleich: SmallCap Dividend EM – MSCI EM – MSCI EM Small Caps

Hier der 3-Jahresvergleich von SmallCap Dividend Emerging Markets, MSCI Emerging Markets und MSCI Emerging Markets Small Cap:

Fazit des Vergleichs

Es lässt sich aus der Gegenüberstellung der letzten 3 Jahre kein Vorteil für Small Cap Value herauslesen. In den letzten Jahren liefen Growth-Werte und insbesondere große Werte sehr gut. Emerging Markets, Small Cap und Value liefen hingegen weniger gut.

Dementsprechend ist diese Übersicht wenig aufschlussreich. Daraus den Schluss zu ziehen, dass Small Cap Value keine Überrendite liefert, halte ich allerdings für übereilt und verfehlt.

Ich wollte diese Gegenüberstellung aber dennoch präsentieren, um zu verdeutlichen, dass eine langfristige Strategie kurz- und mittelfristig eine schlechte Performance haben kann.

Für mich sind die Charts ein Indiz, dass aktuell ein guter Zeitpunkt sein könnte, um in Small Cap Value zu investieren.

Small Cap Value (oder natürlich auch SmallCap Dividends) könnte aktuell auch für Anleger, die kurz- bis mittelfristig orientiert sind, interessant sein.

Mit Sicherheit sagen, wie sich diese Anlageklasse in Zukunft entwickelt, kann das ohne Glaskugel heute niemand.

Wenn es aber nur einigermaßen so ist wie in der Vergangenheit, kann man zufrieden sein. Daher bleibe ich persönlich stur bei meiner Buy and Hold-Strategie, die ich mittels regelmäßigen Sparplänen umsetze.

Disclaimer: Persönlich habe ich einige der oben beschriebenen ETFs im Portfolio. Das gilt insbesondere für die Small Cap Dividend-ETFs von WisdomTree.

Schreibe einen Kommentar